Was ist eine Immobilienfinanzierung?

Das Einfamilienhaus in ländlicher Idylle, die moderne Penthouse-Wohnung mit Blick über die Dächer der Stadt oder eine gemütliche Doppelhaushälfte in einem Vorort: Die Entscheidung für den Bau oder Kauf einer Immobilie ist eine der größten Investitionen im Leben. Und nur selten stehen die finanziellen Mittel zur Verfügung, um dieses Vorhaben zu stemmen. Abhilfe schafft eine Immobilienfinanzierung, mit der sich der Traum von den eigenen Vier Wänden realisieren lässt.

Eine Immobilienfinanzierung ist ein zweckgebundenes Darlehen, das für die Finanzierung von Eigenheimen und Eigentumswohnungen vorgesehen ist. Synonym werden häufig auch die Begriffe Baukredit, Baufinanzierung und Hauskredit verwendet. Wobei der Baukredit genau genommen für den Neubau einer Immobilie gedacht ist.

Bei einer Immobilienfinanzierung stellt die Bank als Kreditgeber dem Kunden die finanziellen Mittel für das Eigenheim zur Verfügung. Der zukünftige Hausbesitzer zahlt den Kredit über einen längeren Zeitraum hinweg mit monatlichen Raten plus Zinsen an den Kreditgeber zurück. Bei Vertragsabschluss wird dafür eine feste Laufzeit vereinbart. Häufig ist am Ende der Laufzeit noch nicht die gesamte Summe abbezahlt. In diesem Fall ist eine Anschlussfinanzierung notwendig, mit der die sogenannte „Restschuld“ getilgt wird.

So setzt sich die Immobilienfinanzierung zuammen

Die Finanzierung für eine Immobilie setzt sich aus verschiedenen Komponenten zusammen. Wichtig für die zukünftigen Eigenheimbesitzer sind die Konditionen der Bank. Und diese sind durch den Hypothekenzins definiert. Dabei handelt es sich um die monatliche Gebühr, die der Kunde der Bank für die Bereitstellung des Kredits bezahlt. Der Zinssatz ist von verschiedenen Faktoren abhängig. Sowohl die Höhe des Eigenkapitals wie auch die Zinsfestschreibung und die berufliche Situation des Antragstellers sind entscheidend. Durch die Bereitstellung von Sicherheiten wie abbezahlte Immobilien oder Bürgschaften lässt sich der Zinssatz senken.

Derzeit befindet sich der Zins auf einem sehr niedrigen Niveau. Daher lässt sich auch davon ausgehen, dass er in den kommenden Jahren steigen wird. Aus diesem Grund ist eine lange Zinsfestschreibung meist ratsam. Die Zinsfestschreibung stellt die Laufzeit des Darlehens dar und kann fünf, zehn, 15 oder auch 20 oder 30 Jahre betragen. Während dieses Zeitraums bleiben die Konditionen für den Kreditnehmer unverändert bestehen.

Zum Ablauf der Zinsfestschreibung ist meist eine Restschuld übrig. Dafür verhandeln die Kunden mit der Bank neue Konditionen zum dann gültigen Zinssatz. Oder sie schulden um und schließen ein Darlehen bei einem anderen Anbieter ab. Mit einem Forward-Darlehen können Sie bereits fünf Jahre vor Ablauf der Zinsbindung die Zinskonditionen sichern.

Hinweis: Sind die Zinsen aktuell niedrig und lässt sich davon ausgehen, dass sie in den nächsten Jahren steigen werden, empfiehlt sich eine möglichst lange Zinsfestschreibung von zehn bis 15 Jahren. Ist der Zinssatz hingegen hoch und wird vermutlich wieder sinken, ist eine kürzere Laufzeit sinnvoller.

Die wichtigsten Begriffe rund um die Baufinanzierung

Ein weiterer Faktor, der die Immobilienfinanzierung beeinflusst, ist die Tilgung. Damit wird die Rückzahlungssumme des Darlehens bezeichnet. Je höher der Tilgungssatz, desto schneller ist der Kredit zurückbezahlt. Doch steigt damit auch die monatliche Rate, die sich aus der Tilgung und den Zinsen zusammensetzt.

Bei einer Baufinanzierung empfehlen sich Tilgungssätze von einem bis drei Prozent. Aufgrund der derzeit niedrigen Zinsbelastung kann eine hohe Tilgung von mindestens drei Prozent ratsam sein, um die Restschuld bis zum Ablauf der Zinsfestschreibung zu senken.

Tipp: Vereinbaren Sie mit Ihrer Bank kostenlose Sondertilgungen. Damit lassen sich Beträge bis zu einer bestimmten Höhe (beispielsweise fünf Prozent der Darlehenssumme) zusätzlich und gebührenfrei einbezahlen. Auf diese Weise kann die Restschuld schneller abbezahlt werden und die Zinsbelastung sinkt.

Die Restschuld ist ein weiterer wichtiger Faktor, der nicht außer Acht gelassen werden darf. Denn am Ende der Zinsbindungsfrist müssen die meisten Kreditnehmer die verbleibende Darlehenssumme weiterfinanzieren. Das bedeutet, sie nehmen einen neuen Kredit über die Höhe der Restschuld auf. Steigt der Zins bis dahin an, müssen sie mit einer höheren monatlichen Belastung rechnen als bisher.

So viel darf das Eigenheim kosten

Wer ein Haus oder eine Wohnung kaufen möchte, muss sich zunächst damit befassen, wie viel die Immobilie überhaupt kosten darf. Das Budget setzt sich aus den finanziellen Mitteln, welche die Bank zur Verfügung stellt, und dem vorhandenen Eigenkapital zusammen. Doch um herauszufinden, wie hoch die maximale Darlehenssumme ausfällt, muss das eigene Budget kalkuliert werden.

Am besten lässt sich das Budget ermitteln, indem ein Haushaltsplan erstellt wird. Darin werden zunächst alle monatlichen Einnahmen aufgelistet. Dazu gehören Löhne, aber auch Einnahmen aus Mieten und Pacht sowie Versicherungsleistungen und Renten. Dann sind den Einnahmen alle Ausgaben gegenüberzustellen: Nebenkosten, Unterhaltszahlungen, Lebenshaltungskosten, Versicherungen und alle weiteren Aufwendungen. Wenn die Miete mit dem Erwerb der Immobilie entfällt, muss dieser Betrag nicht kalkuliert werden. Kosten, die einmal jährlich anfallen, sind zudem auf 12 Monate umzurechnen. Die Differenz zwischen Einnahmen und Ausgaben ergibt das vorhandene Budget für die monatliche Rate.

Mit dem Budget lässt sich ermitteln, welchen maximalen Betrag die Bank zur Verfügung stellt. Durch die Anpassung der Zinsbindungsfristen und des Tilgungssatzes kann die Darlehenssumme variieren. Zu der maximalen Finanzierungssumme ist anschließend das Eigenkapital hinzuzurechnen.

Lassen Sie sich von unseren Finanzierungsexperten beraten. Wir erstellen Ihnen gerne Ihr individuelles Angebot für Ihr Eigenheim.

Nebenkosten beim Immobilienkauf

Unabhängig davon, ob eine Immobilie gekauft oder gebaut wird, fallen verschiedene Nebenkosten an. Dabei sind die Aufwendungen für Grundbucheintrag, Notar und Makler nicht zu unterschätzen. Denn sie können rund 15 bis 20 Prozent der Gesamtsumme ausmachen.

Wer eine Wohnung oder ein Haus kauft, muss folgende Nebenkosten in der Kalkulation berücksichtigen:

| Nebenkostenarten | Anteile der Immobilienfinanzierung |

| Grunderwerbssteuer | 3,5 bis 6,5 % des Kaufpreises |

| Grundbucheintrag | 0,5 % des Kaufpreises |

| Notarkosten | 1 % des Kaufpreises |

| Maklercourtage | 3,57 bis 7,14 % des Kaufpreises |

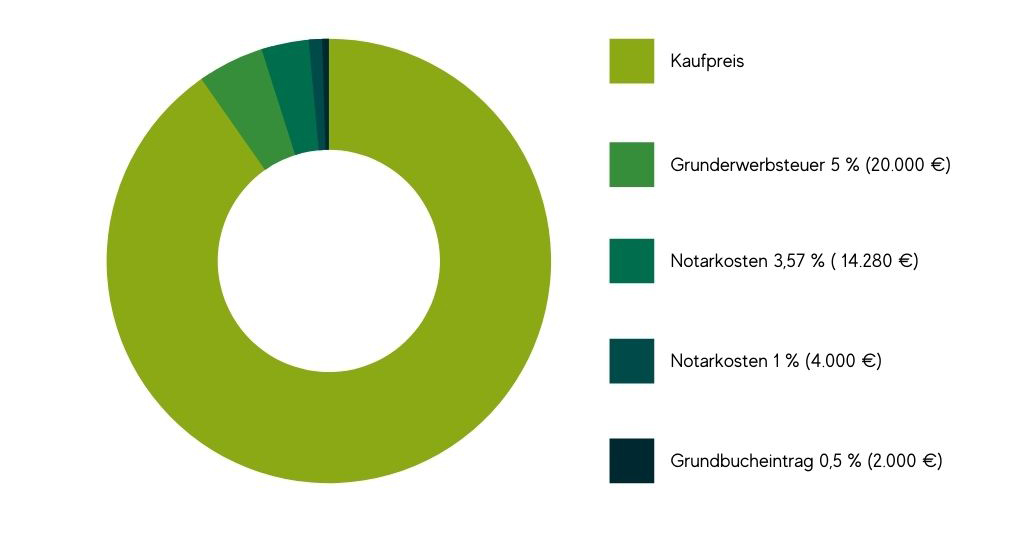

Beispiel: Wer ein Haus in Baden-Württemberg für 400.000 Euro kauft, muss mit Nebenkosten in Höhe von 26.000 Euro rechnen. Diese setzen sich aus folgenden Posten zusammen:

Wurde das Haus durch einen Makler vermittelt, fallen zusätzlich 14.280 Euro (3,57 %) für die Maklercourtage an. In diesem Fall betragen die Kaufnebenkosten rund 40.280 Euro, wodurch der Gesamtaufwand auf 440.280 Euro steigt.

Darlehenskosten mit Förderungen senken

Es gibt eine ganze Reihe von Förderungen, die zukünftige Eigenheimbesitzer nutzen können. So bietet beispielsweise die KfW-Bank zinsgünstige Kredite für energetisches Wohnen oder für junge Familien. Auch für bestimmte Maßnahmen am Haus lassen sich Fördermittel beantragen: Für neue Heizungen, energetischere Fenster oder Solar und Photovoltaik. Die Förderungen fließen in Form von günstigen Zinsen, Zuschüssen oder Steuerermäßigungen.

Wie wichtig ist das Eigenkapital bei der Finanzierung einer Immobilie?

Das Eigenkapital spielt eine entscheidende Rolle, wenn eine Immobilie finanziert werden soll. Experten empfehlen, mindestens 20 bis 30 Prozent des Kaufpreises aus eigenen Mitteln aufzubringen. Diese lassen sich aus folgenden Posten beziehen:

Bargeld

Giro-, Tagesgeld- und Festgeldkonten

Sparbücher

Bausparverträge

Vermögenswerte wie abbezahlte Immobilien

Das Eigenkapital bietet der Bank zusätzliche Sicherheit. Da dadurch das Risiko für Zahlungsausfälle sinkt, belohnt sie die Kunden mit niedrigeren Zinssätzen. Um die Zinsen weiter zu senken, können der Bank zusätzliche Sicherheiten angeboten werden. Zum Beispiel Bürgschaften, Lebensversicherungen und bereits abbezahlte Immobilien und Grundstücke.

Tipp: Wenden Sie nicht Ihr gesamtes Eigenkapital für den Kauf oder das Bauvorhaben auf. Grundsätzlich ist es ratsam, eine Reserve für ungeplante Ausgaben bereitzuhalten. Experten empfehlen 5.000 bis 10.000 Euro. Dadurch verhindern Sie, dass Sie die Beleihungsgrenze überschreiten müssen.

Ist eine Immobilienfinanzierung ohne Eigenkapital möglich?

Generell ist es möglich, eine Immobilie ohne Eigenkapital zu kaufen. In diesem Fall handelt es sich um eine sogenannte Vollfinanzierung oder Finanzierung ohne Eigenkapital, bei der 100 Prozent des Kaufpreises über das Darlehen abgedeckt werden. Die Kreditnehmer müssen jedoch die Aufwendungen für die Nebenkosten selbst aufbringen und eine sehr gute Bonität vorweisen können. Müssen auch die Kaufnebenkosten finanziert werden, kommt nur eine 110-Prozent Finanzierung infrage. Diese Darlehen werden aber nicht von allen Banken angeboten und sind überdurchschnittlich teuer.

Darauf müssen Sie achten, wenn Sie eine Immobilie finanzieren

Eine kurze Laufzeit und eine hohe Tilgung senken die Kosten für den Immobilienkredit. Doch steigt damit auch die monatliche Belastung. Unsere Experten empfehlen eine maximale Tilgung von 30 bis 40 Prozent des Nettohaushaltseinkommens. Damit bleibt genug finanzieller Spielraum für Sicherheitsreserven. Beispielsweise wenn Haushaltsgeräte kaputt gehen oder das Auto in die Werkstatt muss.

Klassischerweise handelt es sich bei einer Immobilienfinanzierung um ein Annuitätendarlehen. Dieses zeichnet sich dadurch aus, dass die Rate über die gesamte Laufzeit hinweg gleich bleibt. Es bietet damit ein hohes Maß an Planbarkeit. Allerdings bleibt dabei häufig eine Restschuld nach der ersten Tilgungsphase.

Eine Alternative zum Annuitätendarlehen ist der Volltilgerkredit. Dabei zahlen die Kreditnehmer während der Laufzeit lediglich Zinsen. Zum Ablauf müssen sie die gesamte Darlehenssumme aufbringen. Diese Kredite werden mit Lebensversicherungen gekoppelt oder kommen bei hohen Erbschaften infrage.

Zukünftige Eigenheimbesitzer, die über kaum Eigenkapital verfügen, können eine 100-Prozent Finanzierung in Betracht ziehen. Mit diesem Darlehen wird die gesamte Kaufsumme für ein Haus oder eine Wohnung finanziert. Müssen auch die Kauf- oder Baunebenkosten abgedeckt werden, handelt es sich um eine 110-Prozent Finanzierung. Beide Darlehensformen bergen für die Bank ein hohes Risiko, weshalb sie entsprechend teuer sind.

Der Tilgungssatz nimmt Einfluss darauf, wie lange es dauert, bis der Kredit zurückbezahlt ist. Umso niedriger der Satz, desto länger dauert die Rückzahlung. Und umso höher, desto schneller sind die Schulden beglichen. Doch steigt mit dem Tilgungssatz auch die monatliche Belastung. Daher ist die optimale Tilgung vom persönlichen Budget abhängig. Wenn möglich, empfiehlt sich aufgrund des niedrigen Zinses derzeit ein Tilgungssatz von zwei bis drei Prozent.

Berufsunfähigkeit oder Arbeitslosigkeit sind für Betroffene nicht nur eine psychische Belastung. Diese Umstände können auch zu erheblichen finanziellen Schwierigkeiten führen. Insbesondere, wenn die Kreditraten nicht mehr aufgebracht werden können. Mit einer Restschuldversicherung und einer Berufsunfähigkeitsversicherung lassen sich Darlehen und die eigene Arbeitskraft absichern. Zusätzlich kann über eine Risikolebensversicherung nachgedacht werden, um Hinterbliebene vor hohen Schulden im Todesfall zu schützen.

Die Hausbank ist meist die erste Anlaufstelle für die Immobilienfinanzierung. Dabei kann die eigene Bank durchaus ein gutes Angebot unterbreiten. Allerdings können bereits leichte Abweichungen der Konditionen bei dieser Darlehenssumme mehrere Tausend Euro ausmachen. Aus diesem Grund ist es immer ratsam, nicht nur bei der Hausbank ein Angebot einzuholen, sondern auch andere Anbieter zu vergleichen. Unsere Experten arbeiten mit mehr als 450 Banken zusammen und unterstützen Sie gerne dabei, den passenden Kreditgeber zu finden.

Wer heute eine Immobilienfinanzierung abschließt, muss sich bei einer entsprechenden Zinsbindung die nächsten zehn, 15 oder 20 Jahre nicht mehr darum Sorgen. Denn das Darlehen läuft bis zum Ende der Laufzeit unverändert weiter und die monatlichen Raten werden automatisch abgebucht. Doch mit Ablauf der Zinsbindungsfrist ist häufig eine Restschuld übrig, die weiterfinanziert werden muss. Dafür unterbreitet die Bank spätestens drei Monate vor Laufzeitende ein Angebot für eine Anschlussfinanzierung. Doch auch in diesem Fall ist es sinnvoll, verschiedene Anbieter für die Weiterfinanzierung zu vergleichen. Daher sollten sich Kreditnehmer frühzeitig mit ihrer Anschlussfinanzierung befassen. Experten empfehlen zwei bis drei Jahre vor Ablauf der Zinsbindung. Denn mit einem Forward-Darlehen lassen sich günstige Zinsen bis zu fünf Jahre im Voraus sichern und ein Zinsänderungsrisiko umgehen.

Haus oder Wohnung finanzieren mit dem Immobilienkredit

Die Entscheidung für die Immobilienfinanzierung gehört zu den größten Investitionen im Leben. Eine Entscheidung, die nicht nur gut durchdacht, sondern auch kalkuliert sein muss. Unsere Finanzierungsexperten sind Ihnen bei allen Fragen rund um den Immobilienkredit behilflich. Wir ermitteln mit Ihnen gemeinsam Ihr persönliches Budget, besprechen Ihre Vorstellungen und Wünsche und finden bei mehr als 400 Partnerbanken das richtige Angebot für Ihren Bedarf.